Avensia Q4 - Vad är aktien värd?

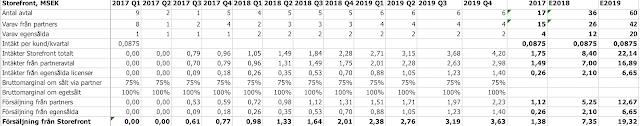

Av Jesper Henrikson Både Max och jag har skrivit en hel del om bolaget här på bloggen, bl.a Max analys . Avensia släppte i fredags sin Q4-rapport för 2017. Kort och gott så går verksamheten riktigt bra, såväl konsultverksamheten som Storefront. Omsättningen växte med smått fantastiska 57% Q-o-Q, men lönsamheten hänger inte riktigt med och rörelsemarginalen landade på 5,7%. Marginalen hålls nere av den snabba rekryteringstakten, där nyintagna medarbetare kräver mycket träning inledningsvis, samt av den fortsatt höga andelen underkonsulter. I takt med att nya rekryter får all nödvändig upplärning kommer dessa att ersätta underkonsulterna och därmed höja marginalen. Dessutom skriver man att man vill dra bättre nytta av produktionskapaciteten i Filipinerna. Man kommer alltså att fortsätta sälja in projekt på hemmaplan för att sedan utnyttja billigare arbetskraft i Filippinerna, vilket kommer gynna marginalerna. Dessutom skulle teamet på Filippinerna kunna fungera som en buffert där